2021年2月,位于日本东北地区最南部的福岛县发生了一场7.3级地震。这场地震虽没有像2011年那场9级地震一样导致核电厂泄漏,但却造成了设立在福岛县周边半导体工厂的数日停产。

汽车芯片大厂瑞萨电子的那坷工厂、位于宫城县的索尼半导体工厂,与福岛邻近的岩手、群马等地,也汇集了MLCC厂商TDK和太阳诱电,以及存储器厂商铠侠,胜高的山形米泽厂、信越的福岛白河厂皆在影响范围内。

工厂停产的代价蔓延至下游,就是汽车缺芯、晶圆厂缺光刻胶。所以业内一直有这样的说法,地震是半导体产业最大的不确定性。

这种不确定性在福岛地震之后三个月显现,占据全球光刻胶市场份额超两成的信越化学向中国大陆多家一线晶圆厂限制供货KrF光刻胶。

光刻胶作为芯片制造环节最重要的原材料之一,信越化学的断供无疑给中国仍在起步阶段的半导体产业蒙上了一层阴影,同时也再次敲响了警钟。

中国大陆多家晶圆厂开始加速验证导入本土厂商的KrF光刻胶。相关投资也在增多,2021年8月华为哈勃3亿元增资了一家光刻胶企业徐州博康,为其历史上最大单笔半导体产业链投资。

这场地震所引发的蝴蝶效应,不一定能改变半导体产业链的格局,但却提供了一个契机。只是光刻胶是只靠砸钱就能出成效的行业吗?我们的国产替代又走到哪一步了?

大家都听过摩尔定律:当价格不变时,集成电路上可以容纳元器件数目,每隔18-24个月便会增加一倍,性能也将提升一倍。而保持摩尔定律「生命力」的基石之一就是光刻技术,每18-24个月,利用光刻工艺在集成电路板上所能形成最小图案的特征尺寸将缩小30%。

在整个芯片制造过程中可能需要进行数十次的光刻,光刻工艺成本占到整个芯片制造工艺的35%,耗时约占整个芯片生产环节的40%-50%,光刻胶材料总成本占比约为5-6%。

光刻胶是光刻工艺的核心材料,可以与光线发生反应,让芯片材料上出现所需的精密电路图案。而光刻胶的质量和性能,会直接影响到集成电路制造过程中的良率。

但光刻胶并非只有芯片制造一个应用场景,按照下游应用领域划分,主要有PCB、面板、半导体三类,每一类光刻胶又有各自细分品类。

其中,今天的主角也就是半导体光刻胶,按照光源波长的从大到小,可分为紫外宽谱(300-450nm)、g线nm)、i线.5nm)等主要品类,每一种品类的组分、适用的IC制程技术节点也不尽相同。

PCB、LCD、半导体三种主要的应用场景,对光刻胶每年的需求量基本一致。所以光刻胶整体市场规模增长趋于稳定,据前瞻产业研究院数据显示,2019年全球光刻胶市场为82亿美元,预计2026年有望达123亿美元,2019-2026年年复合增速约为6%。

半导体光刻胶中的KrF、ArF作为高端光刻胶,我国的市占率仅1%,而更高端的EUV光刻胶目前处于研发阶段。

半导体光刻胶作为国产化最低的原材料之一,首先要承认的一点就是,它是一个技术壁垒高、产业高度集中,且有寡头垄断的产业shadowrocket中国节点。相比美日韩发展几十年的半导体产业,我国在这方面的基础相对薄弱,弯道超车基本不可能,只能死命投入研发、做足纵深,通过时间获得技术积累。

半导体光刻胶是一个高度集中的市场,市场格局可以用八个字概括:日本称霸,寡头垄断。

半导体光刻胶市场的前五中除了美国杜邦,其余四家均为日本企业。其中JSR、TOK的产品可以覆盖所有半导体光刻胶品种,是绝对的龙头,尤其在高端EUV市场高度垄断。

1950年,柯达就开发出了KTFR光刻胶,到1980年IBM突破KrF光刻技术,之后15年IBM领导并垄断了KrF光刻胶。但1986年半导体市场进入萎靡周期,这让美国的半导体企业惨遭重创。

而日本的奋起反击,则从1976年开始。在日本通信产业省的VLSI项目下,尼康和佳能开始了各自的光刻机研发任务。

到1980年,尼康推出了自己的首台步进式光刻机。自此,事情开始出现了转折,1985年尼康正式超过GCA成为业界第一大光刻机供应商。

与此同时,日本政企也紧抓市场机遇,其龙头化工企业基于自身在基础化工领域的经验积累和政府的大力扶持,实现先进光刻胶产品的不断研发突破。1926年成立的信越化学最初以氮肥料为主营业务,二战后就是在日本政府的支持下开始向半导体材料领域拓展。

此后日本涌现出了一批光刻胶企业,东京应化更是于1995年研发出KrF光刻胶并实现大规模商业化,标志着光刻胶正式进入日本厂商的霸主时代。2011年,JSR与SEMATECH联合开发出EUV光刻胶,已经站上了金字塔的顶端。

复盘光刻胶产业从美国转移到日本并由日本企业主导,市场份额变化背后是一套极其复杂且庞大的产业转移,涉及到政策、产业、技术等多方面因素。

比如上文提到的光刻机技术,是光刻胶产业发展的必备条件。同时技术迭代周期也十分重要,东京应化1995年研发出KrF光刻胶虽然比IBM晚了15年,但也正好契合当时芯片制造工艺制程需求。

1995年之前,下游应用制程的特征尺寸仍集中在0.35μm以上,i线光刻胶更具性价比,KrF的优势并不明显。之后,i线光刻极限无法满足制程节点需求,KrF光刻胶就此发展起来。

除了积累的技术、专利、行业经验等壁垒外,日本光刻胶企业依然屹立不倒,主要在于产业链上下游分工明确、高度协同、紧密配合。上游原材料生产企业中,日企数量近半,产业链集群优势明显。

在确立光刻胶领先地位后,日本继续采取产官学一体化进行国家级基础攻关研究,持续积累光刻胶技术经验,不断巩固领先地位。

所以,往美好说,第三次半导体产业转移给了我们国产替代的巨大想象空间,下游智能终端的大量需求像极了80年代日本的家电繁荣,但往现实说,我们今天遇到的技术封锁要远比当时的日本严重,比如晶瑞电材买台光刻机都只能买到韩国SK海力士淘汰下来的二手货。

当然可以参考日本光刻胶产业的发展进程,但不能全盘照抄,因为时代不一样了。

从半导体产业发展历史看,每一次半导体产业转移都是在新兴终端市场需求崛起下,国家政策强力扶持,再配合区域经济特点和产业分工纵化实现后来者赶超。

但为什么光刻胶产业没有像其他产业一样从美国转移到日本再转移到中国大陆呢?主要因为光刻胶并不是人力密集型产业,而且发展光刻胶需要配套的光刻机技术和产业链集群。

复盘日本光刻胶企业的成功,离不开市场支持、基础化工领域的经验积累和长期持续的技术投入等多因素共振。我们想要从日本布下的天罗地网中突围,很难,但也不是一定机会都没有。

我国在这方面也出台了具体措施和各种产业扶持,将光刻胶产业发展提升到了国家战略层面。

2019年,光刻胶入选《重点新材料首批次应用示范指导目录(2019版)》,同时国务院、发改委等部门相继出台多份支持性文件,为光刻胶技术突破、产业发展提供大方向上的政策引导和保障。

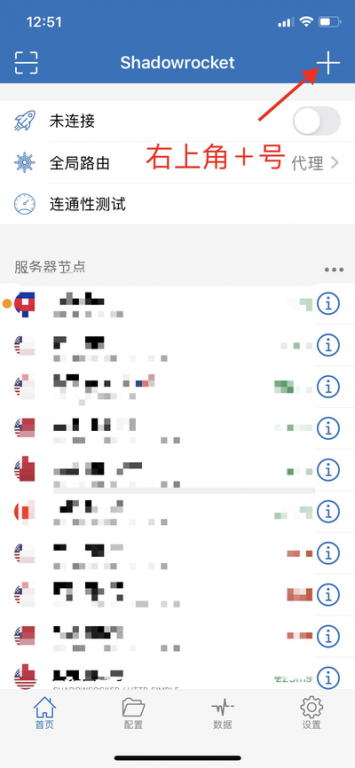

国家集成电路产业投资基金(大基金)作为我国半导体产业基金的国家队代表,其投资布局正是为了扶持我国大陆半导体产业发展,加速半导体核心领域的国产替代进程苹果手机提速的小火箭。

一期基金以制造环节为主,主要投向下游各产业链龙头,而二期基金则以设备、材料为投资重点,主要投资短板明显的半导体设备、材料领域,方向集中于完善半导体行业的重点产业链。

本土光刻胶产业先驱晶瑞电材就承担并完成了国家重大科技项目02专项「i 线光刻胶产品开发及产业化」项目,产品已供应给中芯国际、合肥长鑫等大尺寸半导体厂商。以及,大基金二期1.83 亿元投资的南大光电子公司南大材料,2020 年和2021年,其ArF光刻胶产品分别通过了企业认证。

此外,文章开头提及的华为哈勃,正是以企业为代表的产业基金也正在积极布局光刻胶板块,为光刻胶国产替代提供资金帮助。

根据IC Views 统计显示,2021年我国大陆半导体公司在生产线亿,其中中芯国际在北京、上海、浙江、广东、天津五地都有布局、投资总额超760亿。未来中资晶圆厂在逐步完成供应链自主化过程中,国产光刻胶将迎来确定性替代机会。

至此,我国大陆半导体光刻胶产业自主化路线图就清晰了不少,整体可分三步走:

首先在成熟制程实现面向中资晶圆厂的验证导入,形成对日美光刻胶供应商的部分替换;

华为被美国制裁,半导体产业引发全民讨论热潮时,曾经有一个很经典的问题:造和造光刻机哪个难?

在半导体的很多分工环节上,技术突破往往解决的是从0到1,而从1到100,所依赖的往往是成本控制、良率提升和市场反馈,说白了也就是产业集群协同。

从中兴、华为被制裁开始的这一轮半导体军备竞赛,本质上是为大陆的半导体产业链创造了一个关键的窗口期。各种因素导致的内需和内研形成了特殊情况下的快速调配,同时因为有来自顶层的政策和资金支持,无论是工艺的改进、还是成本的优化、或是良率的提升,都给了供应商与品牌长期协作磨合的时间与机会。

有彤程新材(KrF光刻胶批量供应中芯、长存等多家下游客户,G线光刻胶的市场占有率达到60%),晶瑞电材(g/i线批量供应多年,KrF已通过测试),上海新阳(KrF形成销售,ArF研发进展顺利),华懋科技(投资徐州博康,拥有光刻胶全产业链能力),2022年国产半导体光刻胶有望开花结果实现放量。

所以,为了不再受制于人,光刻胶国产化是大势所趋。但在实现国产化的目标中,我们依旧有很长的路要走。

[5] 半导体材料系列报告(一):光刻胶篇国产替代道阻且长,国内光刻胶企业砥砺前行,平安证券

[6] 光刻胶行业深度报告:光刻核心材料亟需替代,国产光刻胶黄金发展机遇已至,中泰证券